上市房企成长力:TOP10房企大洗牌 世茂登顶

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

2020年,中国房地产行业以世茂鲸吞福晟启幕,在这场世纪大并购中,昔日的“拿地飞虎队”,销售规模超600亿的福晟连带其超8000亿的货值“肥肉”沦为世茂囊中之物,引人唏嘘的同时,也不免令人感叹:房企之间的竞争,并非今时的胜者为王,而是明日的剩者为王。

在以“变”为主要特征的房地产行业,任何时候谈企业成功,都为时尚早,只有快速成长,持续成长,稳健成长,才是当下房企的首要态度和修炼。

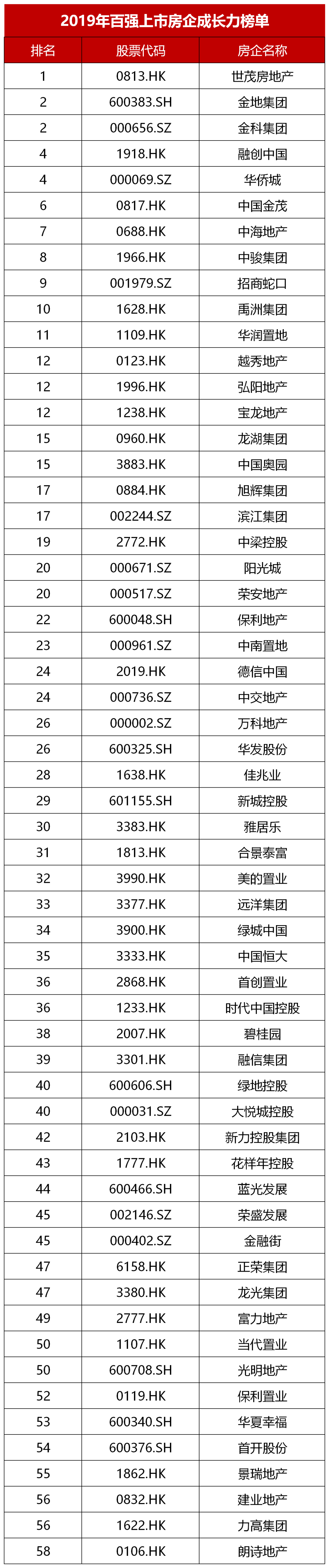

随着年报季的收官,各家房企2019年的业绩表现也已悉数呈现。为揭开房企成长潜力的面纱,于变局之中一窥行业发展新方向,和讯房产特别发布《2019年上市房企成长潜力榜单》,该榜单从销售金额、销售增速、拿地金额/销售金额三个维度进行对照分析,其中,销售金额及销售增速从侧面反映的是房企逆势增长能力,拿地金额/销售金额则代表企业做大规模的意愿及潜力。综合以上三个指标,和讯房产采用对各单一分项排名计分,加总后得到综合得分,再对综合得分进行排名的方式,整理出2019年上市房企成长力排行榜。

需要指出的是,该榜单在筛选主流房企时,综合考虑了以下三大因素:排名前列,2019年克而瑞房企销售榜单前100名;第二,整体上市房企;第三,拿地数据来自易居、克而瑞,部分根据公司公告整理,其中,力高集团、光明地产(600708,股吧)数据不可得。

榜单显示,随着行业天花板逼近,不同规模房企之间成长潜力分化明显。头部房企格局已定且进入利润兑现期失去想象空间的背景下,除进入TOP10行列的融创之外,龙头房企成长性欠佳,相比之下,千亿房企作为当下房企阵营中的中流砥柱则表现出较大的冲劲,此外,TOP10房企中,3家规模尚不足千亿,可见,中小房企亦是一股不可忽视的“后浪”力量。

1)数据来源:克而瑞、上市公司公告

2)选取样本为克尔瑞2019年销售额TOP100房企中的上市房企, 上市公司有双平台的,仅选取控股平台。

3)此次排名算法,采用对2019年销售额、拿地金额/销售金额、销售金额增速三个维度进行排名计分,加总后根据综合得分进行排名。假定参与排名的公司有50家,如果一个公司在销售额、拿地金额/销售金额、销售金额增速三个指标排名上分别为第3名、第20名、 第10名,那么分别对应得分48、31、41、综合得分为120,以此参与排序,分数越高,名次越靠前。

4)主流房企的筛选标准,综合考虑了三大因素,作为筛选进入榜单房企的基本条件:排名前列,2019年克尔瑞房企销售榜单前100名;第二,整体上市房企;第三,相关指标可以通过公开信息渠道获得。

(图源网络)

TOP10房企大洗牌?

小型房企“绝处求生”

和讯房产对比2018年榜单发现,昔日TOP10房企阵营发生明显改变,至2019年仅剩世茂、金科、金茂、招商蛇口(001979,股吧)位居行业前十。需要特别指出的是,世茂由行业第十位一跃飞升至冠军宝座。

这背后应归功于新掌舵人上位之后频频出手“买买买”,反映在数据上,则是世茂拿地力度由2018年的22.1%提升至59.7%,实现翻番,这在很大程度上也坐实了世茂做大做强重回行业前十的野心。

除上述4家常驻房企之外,TOP10房企迎来六家新上榜企业,分别是金地、融创、华侨城、中海、中骏和禹洲集团。其中,华侨城、中骏集团和禹洲集团规模不足千亿,在销售排行中排名40名之外,而在2018年TOP10房企中,仅有合景泰富一家房企未撞线千亿。

业内人士表示,行业洗牌加剧,集中度进一步增加,强者恒强最终导向优胜劣汰的生存压力之下,中小房企企图用规模开拓自身的未来,并加大囤粮冲规模的势头,减少被收并购的风险。

因此,我们看到,中骏、华侨城和禹洲集团在拿地力度上均高于40.4%的行业均值,分别达到59.3%、86.3%和61.7%,通过积极扩储,为后续发展夯实基础,手握余粮而心不慌。

整体来看,TOP10上榜房企中,一个显著的特点是,来自粤港澳大湾区的房企表现得可圈可点。除了大本营位于粤港澳的招商蛇口近两年排名稳定外,在大湾区核心城市深圳成长起来的华侨城也由2018年的第32名阔步挺进前十,与融创并列第四。

根据贝壳研究院提供的数据,目前,大湾区近3500万人无自有住房,湾区11城中有8城住房自有率低于60%,尤其深圳仅为23.7%。整体看,大湾区住房自有率距离全国平均水平还有较大差距。

庞大的居住需求对应的是可供建设用地越来越少。一位粤系房企人士表示,大湾区的建设用地在过去30年增加了近5倍,土地开发强度已经接近50%,这意味着土地供应问题将越来越严峻。

也因此,易居研究院智库中心研究总监严跃进认为,对于本土房企或提前布局湾区的房企而言,可以更直接的享受政策所带来的红利,并迅速将其转化为生产力,推动企业规模更上一层楼。

不过,严跃进也提到,这并不意味着其他房企在湾区丧失发展机遇,随着湾区房地产市场由增量时代转向存量时代,以旧改为主的城市更新成为房企在湾区竞争的主赛道。

平稳过渡

部分房企调整节奏

2019年房企成长力榜单上所表现出的,一方面有小型房企关乎生死的扩张较量,另一方面也有部分房企的谨慎前行。

2018年的榜单上,合景泰富作为少有一个销售不过千亿的房企登上成长力TOP10的行列,仅仅一年之后,合景泰富便跌下“神坛”,行业排名由第九位大幅下滑至第31位。

无独有偶,昔日携手登顶冠军宝座的旭辉和阳光城(000671,股吧)成长力排名也出现了不同程度的下滑,分别降至当下的第17、20名。

据和讯房产观察,排名下滑并非有单一指标导致,而是受拿地力度和销售增速的拖累。例如,2018年,合景泰富拿地金额远超销售金额,占比达140%,而2019年,拿地金额仅占销售金额的32%,同时,销售增速也由60.1%降至31.5%,阳光城拿地力度则由45.2%降至31.1%,销售增速由77.9%降至29.6%。

不过,在政策调控持续、龙头房企提质控速、追求高质量增长的行业发展趋势下,2019年房企销售增速普遍放缓,克而瑞数据显示,2019年百强房企销售业绩增速6.5%,显著低于过去两年。

但在拿地方面,虽然多家房企传出减少拿地的传闻,但从拿地数据来看,全年拿地金额同比增长16.77%,中型企业为保持销售业绩及排名,仍保持积极拿地态度。

而对于上述房企在销售增速和拿地方面的趋缓表现,严跃进分析认为,在新环境和行业格局下,为了更好的在不确定性中把握确定性,企业在自主调整节奏,保持发展的可持续性。他提到,在规模扩大增速下滑的普遍规律下,考虑到市场规模下降风险、自身规模带来的管控压力,未来三到五年,千亿企业向更高规模增长难度加大,需要产品打造、城市和项目布局、金融能力等全方面的能力。

龙头房企分化明显

有人“缓行”有人“冲锋”

在这份榜单中,一度被视为行业风向标的龙头房企碧万恒融保分化显著。五家房企中,融创位居成长力榜单第4名,规模超7000亿的超级房企碧桂园在五家房企中排名垫底,为第38名。此外,保利、万科、恒大分别位列第22、26、35位。

龙头房企在成长性榜单上并不占优势的成绩不难理解,随着地产行业步入“新常态”,龙头房企普遍忙着切换赛道。在传统开发业务遭遇增长极限的背景下,对于龙头房企而言,打破规模增长瓶颈关键在于业务多元化,这不仅关系着企业自身涅槃重生,也关乎房地产行业的规模边界。

因此,我们看到,2019年碧桂园构建起以地产、农业、机器人为基本业态的商业版图,恒大通过全球收购方式强势进入新能源汽车领域,万科也在进入2020年后进军养猪。

如果再将五家房企的成长力放之时间的维度来看,排名变动情况也呈现不同的态势,其中,相较于2018年,融创、恒大排名分别上升23位、5位。而碧桂园、万科、保利则分别下滑25位、10位、7位。

融创之所以晋升如此之大,碧桂园之所以下滑如此之多,实际上都可以在销售增速和拿地力度中找到答案。数据显示,除恒大销售增速微增3个百分点之外,其余四季家企业销售增速均下滑,不过,融创仅下滑7个百分点至20.8%,而碧桂园则在“提质控速”的目标下大幅下滑26个百分点至5.9%,降速效果明显。

拿地力度方面,碧桂园同样严格“控速”,拿地金额占比下滑近10个百分点,而在下半年喊出停止在公开市场上拿地的融创,显然并未做到“言行合一”,拿地金额占比大幅增长30个百分点。

克尔瑞数据显示,销售10强房企的总土储货值高达18万亿,占百强总货值的4成以上,土地储备具有断层优势。不过,在市场波段调整时期,龙头企业的投资策略也不尽相同,战术上不再一味“囤粮”,而是更注重运营节奏。

例如,自2018年以来碧桂园不在设具体合同销售目标,万科董事会主席郁亮曾指出,成功有很多赛道,不是规模大就是冠军;恒大提出控制土储规模,做利润王。

走出疯狂圈地怪圈的龙头房企,关注的焦点转移至缩短去化周期提升回款速度,数据显示,龙头房企平均去化周期从2017年末的4.81年下降至2019年末3.98年,其中万科的总土储去化周期更是连续3年维持在2.9年左右。

的确,相比之下,2019年融创在公开市场拿地和收并购的节奏依然激进,对此,严跃进表示,企业对土地储备的态度取决于自身发展的战略规划,融创大力布局文旅之际,需要丰沛的土储为后续发展做支撑。

来源:和讯房产

责编:Aqingya

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。